スタートアップの資金調達の考え方──戦略的に設計するための視点

スタートアップにとって資金調達は、単なる運転資金の確保というだけではありません。企業の成長や経営方針にも関わる、大切な選択肢のひとつです。

スタートアップにおける資金調達を、どう戦略的に捉え、計画的に設計していくべきかを一緒に考えていきましょう。

本記事では、スタートアップが外部から資金を調達する手段の中でも、ベンチャーキャピタルやエンジェル投資家などからの出資(エクイティファイナンス)を主な対象としています。

資金調達には融資(デッド)や補助金などの手段も存在しますが、本記事ではエクイティ調達の戦略的な設計に焦点を当てています。

資金調達は「成長戦略」の中心

スタートアップにとって資金調達は、事業の成長と深く結びついた重要なテーマです。

- なぜ資金を集めるのか

- いつ集めるのか

- だれから集めるのか

- どれくらい集めるのか

- どんな条件で集めるのか

こうした問いを、経営戦略とあわせて丁寧に考えていくことが大切です。

資金調達が実現できたとしても、それだけでスタートアップの成功が保証されるわけではありません。むしろ、調達後の資本政策や株主との関係性を適切にマネジメントしていくことのほうが、いっそう複雑で難しい局面に直面することもあります。

そのためにも、資金調達を「経営戦略の一部として位置づける」視点が重要です。

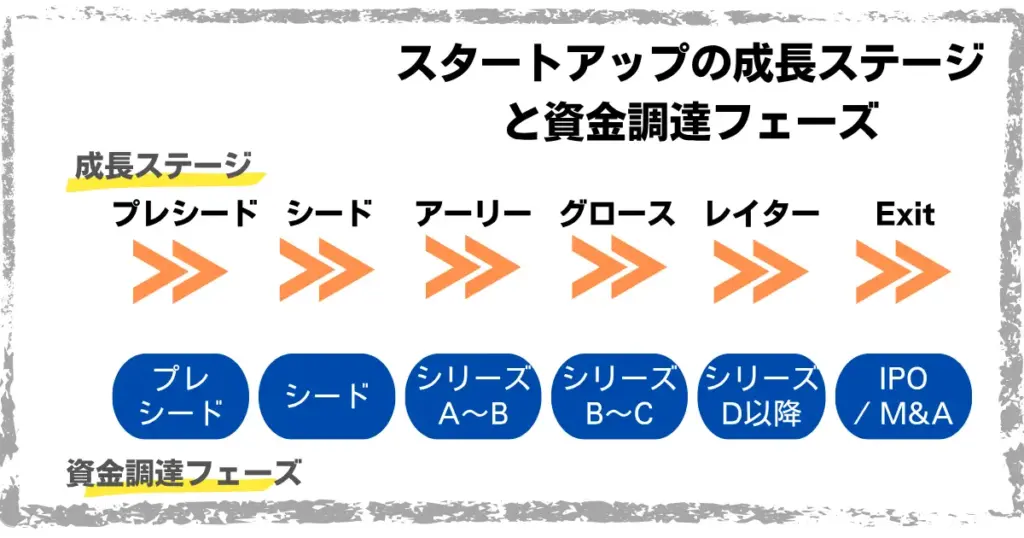

成長ステージによって資金調達戦略は違う

スタートアップは一般に、下記のような成長ステージを通過して成長していきます。

- プレシード

- シード

- アーリー

- グロース

- レイター

- EXIT

この成長フェーズに応じて、資金調達において設計すべき戦略の視点も変化していきます。

プレシード期

実績がほとんどない段階では、信頼できる支援者とつながり、将来のラウンドを見据えて慎重に資本政策を設計することが重要です。調達金額は必要最小限にとどめ、次のフェーズで柔軟に動ける体制を整えます。

シード期

プロダクトやサービスの構想をもとに、検証すべき仮説や初期のマイルストーンを明確にしたうえで、資金をどう使うかのシナリオを具体的に描いていく必要があります。調達先との情報共有や意思決定の柔軟性も意識しましょう。

アーリー期

一定の市場検証が進んだ段階では、スケール戦略と連動した資金使途、次ラウンドまでの計画、資本政策の中間整理などが戦略上のテーマとなります。ここからは出資者との関係も中長期の支援体制として見据えて構築することが大切です。

グロース期

急拡大フェーズに入ると、調達の金額規模や条件交渉の複雑さが増します。経営の意思決定権やガバナンス体制、将来のEXIT戦略まで見通したうえで、どのラウンドで誰と組むかを逆算的に設計する視点が求められます。

このように、各フェーズごとに「なぜこのタイミングで・どの手段で・誰と組むか」を意識的に設計することで、資金調達を経営戦略の中に位置づけることが可能になります。

投資家にもそれぞれ得意な分野やフェーズ、関わり方があり、どの段階で誰と組むかによって、スタートアップの成長の流れに影響が出ることもあります。

たとえば、シード期には不適でプレシード期に適したエンジェル投資家もいれば、シリーズBに適したVCでもプレシード期では重すぎる場合もあります。

だからこそ、自社のフェーズや目的に合った資金調達先を選び、無理のない進め方を考えていくことが大切です。

戦略的に設計するための4つの視点

スタートアップの「資金調達」とひとことで言っても、その背景には目的や状況など、大きく異なる事情や考え方があるものです。

計画的に資金調達を進めていくためには、次のような「思考の整理ポイント」を意識しておくとよいでしょう。

- 資金調達の目的

-

何に使い、どのような成長可能性や実績を示したいのか

- 資金調達額の妥当性

-

どのくらいの金額が、目的や状況に照らして無理のない範囲か

- 資本政策と事業計画の連動

-

今後の事業展開や方向性の変化に対して、株主構成や資本の設計が無理なくつながっているかどうか

- EXITまでのストーリーとの合理性

-

初期の資金調達と最終的な出口戦略が連動しているか

これらの視点を「意識的に」継続的に検討していくことで、資金調達は事業を持続的に成長させていくための、実践的で意味のある取り組みになっていくはずです。

資金調達を「戦略」に昇華させるために考えるべきこと

単に資金の目的や金額を決めるだけでは、戦略的とは言えません。資金調達を本当に「戦略」として組み立てていくには、いくつかの視点を重ねて丁寧に考えることが大切です。

資金調達の順序とテンポは、成長モデルと一致しているか?

たとえば、PMF前のまだ会社価値(Valuation)が低い段階で無理に大型の資金調達を行うことで、以降の資本政策に不都合が生じたり、集めた資金で無理に事業を拡大しすぎて歪みが生まれるケースがあります。

自社の「成長ペース」に見合った調達タイミングを描く必要があります。

出資者との関係が、中長期の支援につながるか?

出資だけではなく、「次のラウンドに向けたネットワーク」「事業支援」「信頼の積み上げ」などを見込める相手を選ぶことも重要です。

資金調達によって経営の柔軟性が損なわれないか?

株式の希薄化や出資契約内の特殊条項、複数投資家間の力関係などにより、将来的な意思決定が難しくなることがあります。

「このラウンドの調達は、将来のラウンドにどう影響するか」という視点ももって戦略を設計することがポイントです。

資金調達後の最終的な展開まで、ストーリーは一本の線でつながっているか?

シリーズA→B→C→IPO(またはM&A)というルートが、資金・事業・組織すべての側面で無理のない連携になっているか。

投資家目線・自社目線の両面で、ストーリーとして整合性が取れているかを検証する必要があります。

まとめ

スタートアップにとって資金調達は、成功を左右する大きな節目となるポイントです。

「いつ、だれから、なぜ、どれくらい」の視点を持つことで、流行や話題性に流されず、資金調達を経営の一部として着実に活用することが可能になります。

今後も資金調達を進めていくにあたっては、スタートアップの成長段階ごとに適した戦略を知っておくことが大切です。

エクイティ調達をご検討中の起業家の方へ

当社では、エクイティファイナンスによる資金調達に特化したコンサルティングサービスを提供しています。プレシード〜シリーズAを中心に、レイターステージまで幅広く対応可能です。ピッチ資料や利益計画表の作成支援から、ベンチャーキャピタル(VC)やコーポレートベンチャーキャピタル(CVC)などの投資家のご紹介、条件交渉のサポートまで、貴社のエクイティ調達を支援します。

詳しいサービス内容については、資金調達コンサルティングの詳細ページをご覧ください。